前回の投稿に続き、個人事業主の消費税の計算方法について解説し...

2024/02/27

前回の投稿に続き、個人事業主の消費税の計算方法について解説します💡

消費税の計算の原則は、前回の投稿のように、【売上に係る消費税-経費に係る消費税】で計算をします。

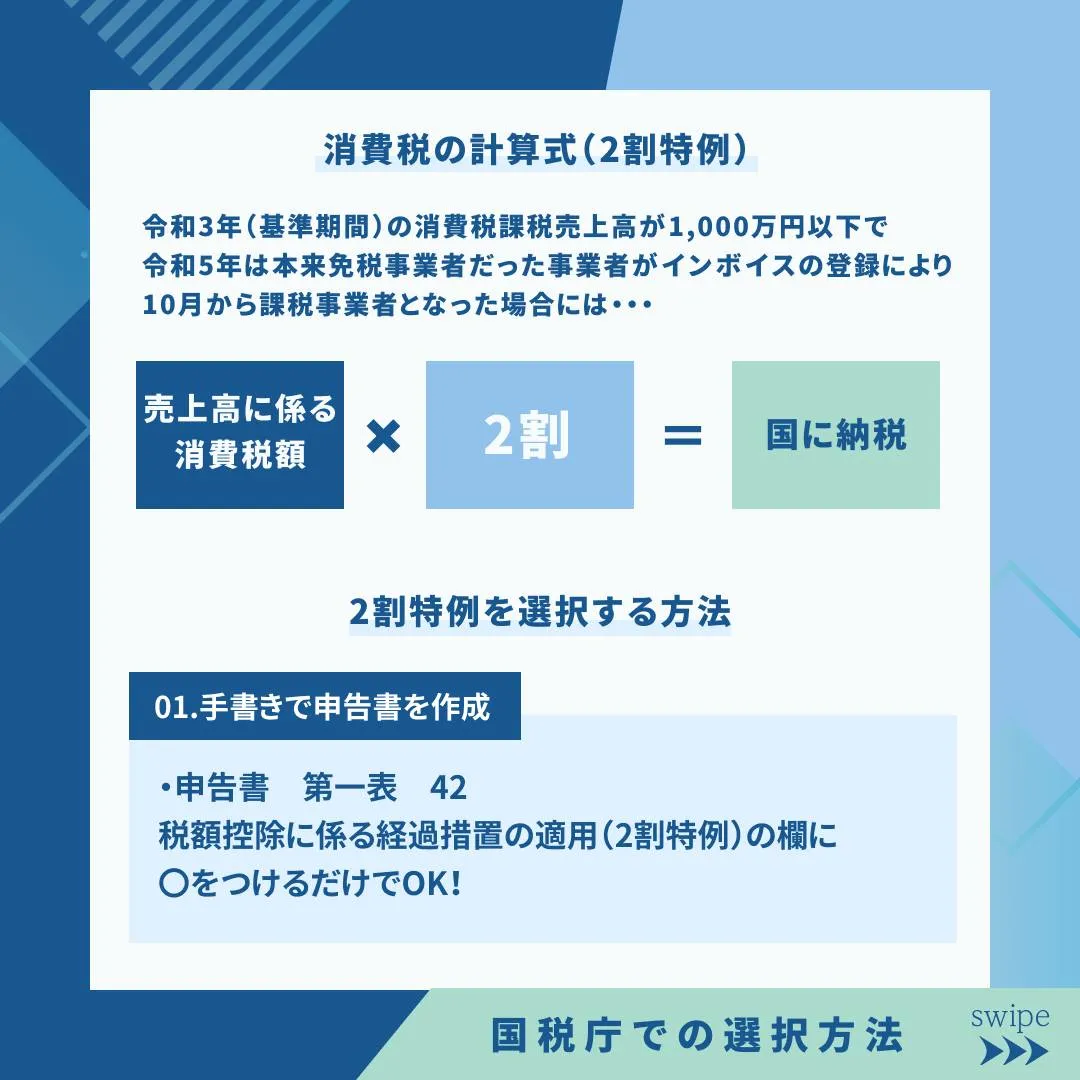

しかし、令和3年(基準期間)の消費税課税売上高が1,000万円以下で、令和5年は本来免税事業者だった事業者がインボイスの登録により、10月から課税事業者となった場合には

【売上高に係る消費税額×2割】

で計算した金額を納付額とすることができます🧐

【2割特例を選択する方法】

<手書きで申告書を作成>

申告書 第一表 42

税額控除に係る経過措置の適用(2割特例)

の欄に〇をつけるだけです!

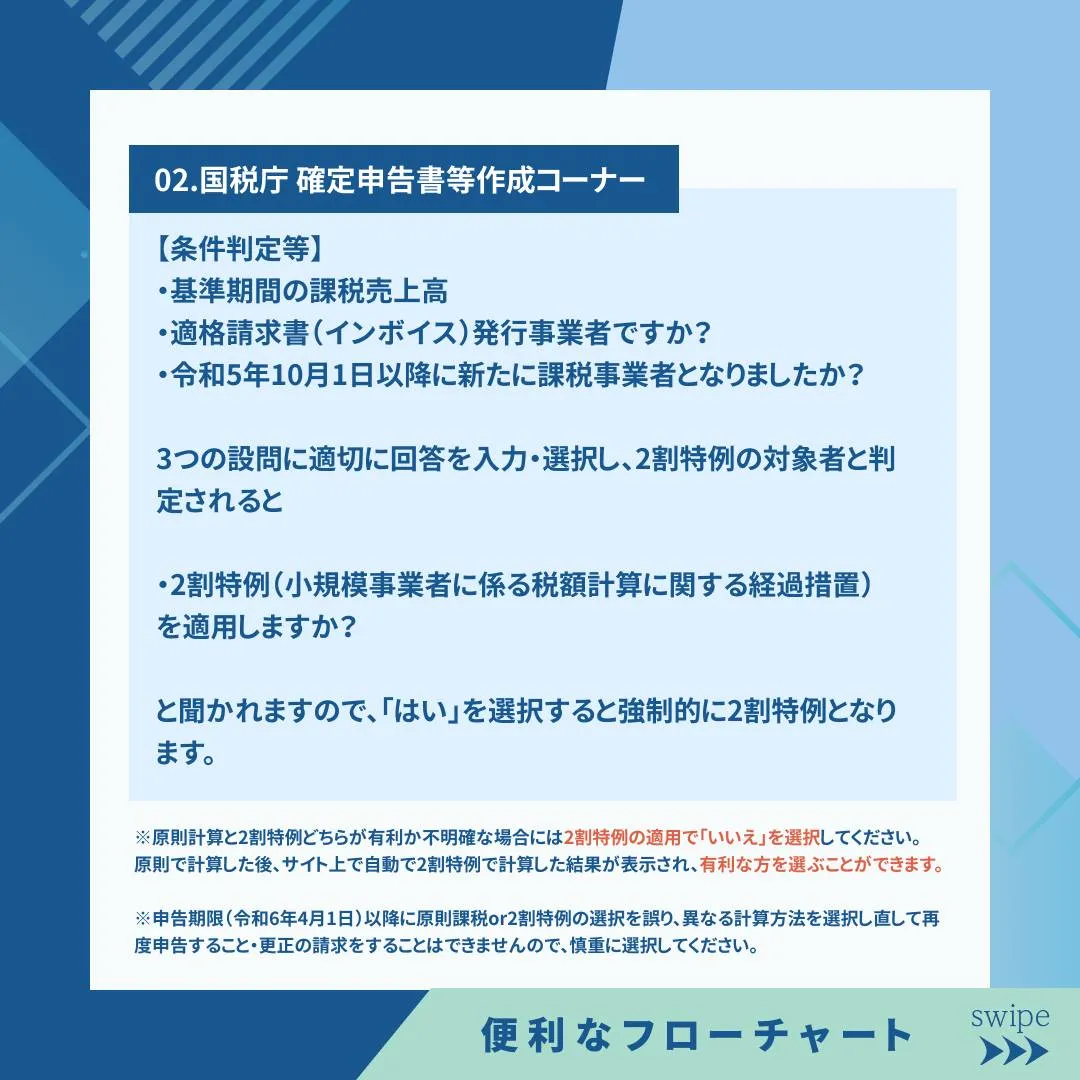

<国税庁 確定申告書等作成コーナー>

条件判定等

・基準期間の課税売上高

・適格請求書(インボイス)発行事業者ですか?

・令和5年10月1日以降に新たに課税事業者となりましたか?

3つの設問に適切に回答を入力・選択し、2割特例の対象者と判定されると

・2割特例(小規模事業者に係る税額計算に関する経過措置)を適用しますか?

と聞かれますので、「はい」を選択すると強制的に2割特例となります。

※原則計算と2割特例どちらが有利か不明確な場合には、2割特例の適用で「いいえ」を選択してください。

原則で計算した後、サイト上で自動で2割特例で計算した結果が表示され、有利な方を選ぶことができます。

※申告期限(令和6年4月1日)以降に原則課税or2割特例の選択を誤り、異なる計算方法を選択し直して再度申告すること・更正の請求をすることはできませんので、慎重に選択してください。

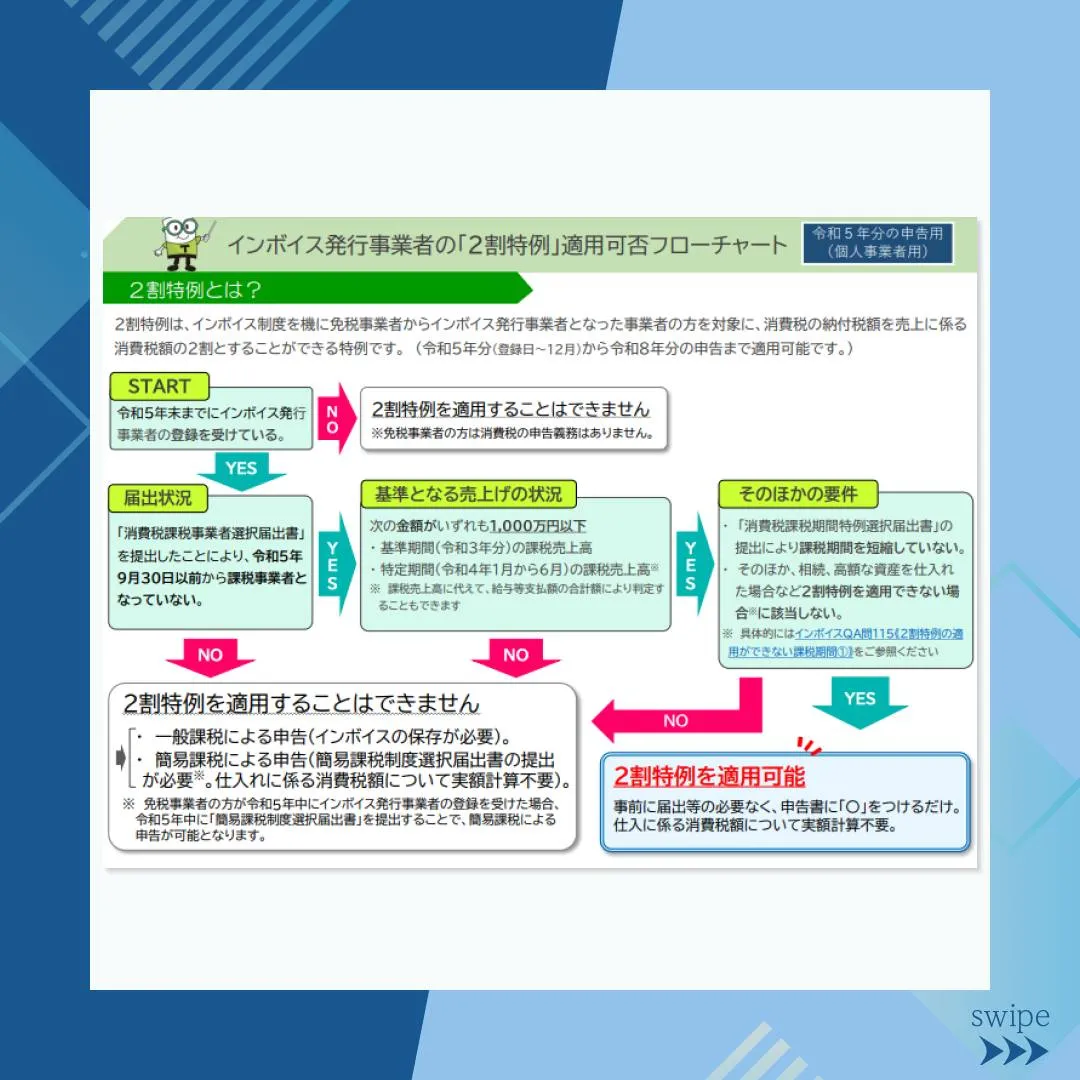

詳細はこちらの手引きをご参照ください。

国税庁【2割特例 消費税の確定申告の手引き】

https://www.nta.go.jp/publication/pamph/pdf/0023008-043.pdf

税理士事務所で申告をする場合には、もちろんお客様ごとに1番有利な方法を選択しますので、ご安心ください😄

よくわからない消費税の区分についてもお客様の内容に合わせて、わかりやすくご説明・フォローいたします。

#税理士 #会計士 #社労士 #社会保険労務士 #行政書士 #開業支援 #会計 #経理 #税務 #決算 #相続 #確定申告 #インボイス制度 #決算 #奥田善樹税理士事務所 #愛知県税理士 #一宮市税理士 #愛知税理士